Tutti i risparmiatori che hanno un’idea di cosa si intende per consulenza finanziaria pensano di avere al loro fianco un “Consulente Finanziario”.

Ma cosa si intende per Consulenza?

Per la Treccani: L’attività del consulente, come prestazione singola o saltuaria di consigli e pareri da parte di un esperto su materie di propria competenza, o come prestazione continuativa e professionale: prestare, offrire la propria c.; c. tecnica, aziendale; c. matrimoniale, prematrimoniale, genetica; ufficio di c. legale, di c. fiscale.

Dalla pagina online del Corriere della sera: Parere di un professionista su una questione di specifica competenza

Da Wikipedia: La consulenza (anche chiamata con il termine inglese consulting) è la professione di un consulente, ovvero una persona che, avendo accertata qualifica in una materia, consiglia e assiste il proprio committente nello svolgimento di cure, atti, pratiche o progetti fornendo o implementando informazioni, pareri o soluzioni attraverso il proprio know how e le proprie capacità di problem solving.

In nessuno dei tre casi, si associa al termine consulenza l’attività di vendita.

Passiamo ora alla definizione di Consulenza Finanziaria.

La Consob, la definisce così: La consulenza in materia di investimenti è un servizio di investimento in cui il consulente, su sua iniziativa o dietro richiesta del cliente, fornisce consigli o raccomandazioni personalizzate circa una o più operazioni relative ad un determinato strumento finanziario.

Chi può prestare consulenza in Italia? Sempre Consob ci viene in aiuto: Possono prestare la consulenza in materia di investimenti gli intermediari, anche tramite promotori finanziari,(da quest’anno Consulenti finanziari abilitati all’offerta fuori sede, cfaofs); le persone fisiche (Consulenti Autonomi); e le società in possesso di particolari requisiti di professionalità, onorabilità, indipendenza e solidità patrimoniale iscritti in un apposito albo di consulenti finanziari.

Pertanto in Italia la consulenza può essere prestata:

Da Banche e Sim direttamente o tramite Cfaofs;

Società iscritte in apposito Albo;

Persone fisiche iscritte in apposito Albo.

Banche e Sim possono contemporaneamente essere abilitate alla vendita di prodotti finanziari, pertanto l’attività di consulenza può essere svolta a se stante o abbinata alla vendita di prodotti.

Credo che quest’ultima attività sia quella che molti riconoscono nel loro abituale interlocutore, attività di consulenza volta a scegliere questo o quel prodotto tra quelli a disposizione dell’intermediario.

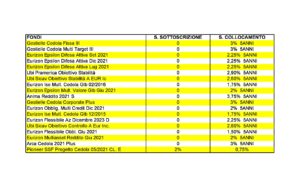

Banche e Sim possono pertanto offrire servizi di consulenza finanziaria insieme a servizi di negoziazione e collocamento titoli, possono vendere il fondo “tal dei tali” e consigliarlo come investimento ottimale per determinati clienti. In genere dalla vendita del fondo ricavano commissioni, che possono essere sia contestuali alla vendita sia periodiche per il periodo che lo strumento sarà mantenuto dal cliente.

Società e Consulenti autonomi, possono invece esercitare l’attività di consulenza solamente se non effettuano attività di collocamento di prodotti e solamente se vengono retribuiti in via esclusiva dal cliente.

Dalle modalità sopra descritte si evidenziano alcune significative differenze tra le due modalità di consulenza possibile.

Banche e Sim, spesso ricavano remunerazioni dalle attività di vendita e spesso non fanno pagare l’attività di consulenza in maniera esplicita.

Società e Consulenti Autonomi devono sempre far pagare la loro attività visto che hanno scelto di vivere di sola consulenza.

Banche e Sim potrebbe prestare consulenza anche su attività depositate presso altri intermediari, ma a tutt’oggi questa modalità è poco sfruttata anche perché rischierebbe di penalizzare la loro stessa attività; per esempio, come potrebbero dire che esistono intermediari che fanno pagare per attività di negoziazione pochi euro per eseguito e continuare a chiedere anche centinaia di euro per operazioni presso di loro?

Altro esempio, come potrebbero consigliare prodotti di gestione più efficienti e meno costosi e mantenere nel portafoglio del cliente prodotti da loro collocati meno virtuosi?

Presupposto basilare di ogni attività di consulenza è l’assenza di conflitto di interessi per chi la esegue.

Solo chi ha preparazione ed indipendenza di giudizio può dare consigli privi di conflitto di interessi.

Solo chi è indipendente da qualsiasi intermediario può valutare con imparzialità le offerte presenti sul mercato.

Tutti noi abbiamo sentito il refrain dei gestori e dei venditori di fondi comuni ripetere: non bisogna uscire da fondi e gestioni patrimoniali in perdita, è necessario dare a questi prodotti il tempo necessario per sfruttare i cicli di borsa e “nel lungo periodo” si avranno i risultati.

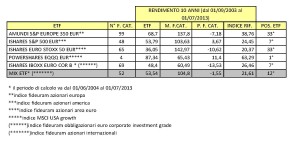

Dimenticano di dire che il lungo periodo consentirà loro di percepire per molti anni commissioni certe, senza aggiungere che per rimanere investiti in un mercato, per esempio nell’azionario italia, ci sono molteplici strumenti e che i costi di questi sono molto diversi tra loro.

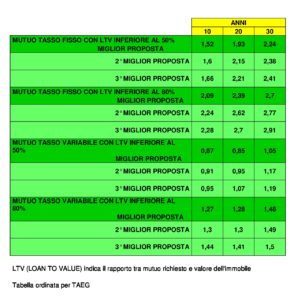

Prendendo per buono il consiglio di rimanere investiti per lunghi periodi nei mercati azionari, è preferibile farlo con prodotti che abbiano costi interessanti per il cliente e non con altri che hanno provvigioni elevate per banche e loro addetti commerciali.