Parafrasando un famoso detto africano:

“Ogni mattina in Africa, come sorge il sole, una gazzella si sveglia e sa che dovrà correre più del leone o verrà uccisa.

Ogni mattina in Africa, come sorge il sole, un leone si sveglia e sa che dovrà correre più della gazzella o morirà di fame.”

Possiamo adattare il detto anche al quotidiano scontro di interesse tra il risparmiatore, colui che vorrebbe investire alle migliori condizioni possibili i sui risparmi, e le banche o i debitori in generale, che vorrebbero avere prestiti a condizioni di favore.

Chi non vorrebbe ottenere il 5% netto da un debitore ultra sicuro, come per esempio uno stato con rating tripla AAA?

Il valore del tasso sopra indicato è un dato oggi impossibile da trovare in obbligazioni governative a tasso fisso con qualsiasi scadenza.

L’equilibrio tra tasso di interesse richiesto dai risparmiatori/investitori e quello concesso dai debitori si forma ogni giorno sul mercato, dove è possibile verificare quale è il punto di equilibrio.

Come abbiamo ben compreso negli ultimi dodici mesi questo equilibrio non è particolarmente stabile anzi, in particolari periodi, e l’ultimo anno è da prendere come esempio, un insieme di fattori possono spostare facilmente il punto di equilibrio molto più in alto o più in basso.

Chi acquista titoli di durata breve, per esempio i famosi Bot italiani, sa che ogni emissione ha il suo tasso e che quel titolo con moltissima probabilità verrà mantenuto fino alla scadenza, pertanto chi acquista oggi un Bot al 3,50% sa che questo sarà il suo risultato a scadenza, qualsiasi evento migliorativo o peggiorativo si presenti sul mercato dei tassi di interesse.

Viceversa, chi oggi acquista un titolo di durata decennale sa che il tasso fisso che oggi riesce ad ottenere, pur essendo più del doppio di quanto avrebbe ottenuto lo scorso anno, sarà più o meno remunerativo nel tempo in base alla futura evoluzione dei tassi di interesse.

Se i tassi saliranno, non avremo fatto l’investimento migliore in assoluto, mentre se i tassi tornassero a calare velocemente avremmo “azzeccato” la scelta migliore.

Chiaramente questo ragionamento sarebbe corretto solamente se fatto a scadenza, durante la vita decennale del titolo potrebbero esserci momenti più o meno favorevoli che si rifletteranno sul prezzo del nostro titolo sia in rialzo che in ribasso.

La difficoltà di prevedere se il tasso fisso oggi offerto sarà la scelta giusta per i prossimi 10 anni è un dilemma anche per il debitore, che da una parte ha la necessità di finanziarsi con titoli di media lunga durata, questo per evitare che in particolari momenti la sua disponibilità di cassa sia troppo esigua e sia costretto ad accettare sul mercato qualsiasi condizione, ma d’altro canto non vorrebbe oggi offrire un tasso fisso per un lungo periodo per evitare che un futuro calo dei tassi renda il finanziamento eccessivamente oneroso.

Le banche hanno la possibilità di ovviare al problema sopra esposto emettendo titoli con diverse scadenze e diverse tipologie di interessi.

Per esempio possono emettere titoli a tasso fisso, a tasso variabile, o combinazioni delle due (es. primi 2 anni tasso fisso in seguito tasso variabile).

Pur avendo molteplici strumenti per evitare di finanziarsi “male”, il mercato non fornisce certezze assolute ed ogni scelta presenta sempre pro e contro.

Oggi i risparmiatori, dopo anni di tassi estremamente bassi e dopo che nel 2022 i titoli estremamente lunghi avevano registrato crolli anche del 30/40%, sono attenti al tasso ma anche alle durate.

Difficile trovare equilibrio tra le esigenze delle due parti.

Un punto di equilibrio che non ricordo di aver visto nel passato viene proposto in questi giorni da due importanti banche estere: Goldman Sachs e Société Générale.

Entrambe hanno di recente emesso titoli con tassi nominali fissi particolarmente appetibili ma con condizioni che necessitano approfondimenti.

| GOLDMAN SACHS GROUP 6.20% 07/36 | ( XS2567573899) |

| SOCIETE GENERALE 6.5% 08/38 | ( XS2627680825) |

Entrambi gli emittenti hanno rating A pertanto sono generalmente considerati estremamente affidabili dalle società che analizzano la solvibilità degli emittenti (ricordiamo che questo non esclude a priori il rischio emittente, come ben ricorderà chi incappò nel gruppo Lehman Brother anch’esso con rating A).

L’obbligazione di Goldman Sachs sarà quotata sul Mot, mentre quella di Société Générale su Euro Tlx.

Altra piccola differenza, ma da considerarsi marginale, è la durata prevista, 13 anni per GS mentre sono 15 quelli previsti da SG.

Quel che accomuna entrambi i bond sono invece la possibilità per l’emittente di rimborsare anticipatamente il prestito (ogni anno alla data di scadenza della cedola) e il pagamento delle cedole che avverrà in unica soluzione alla scadenza o al rimborso.

Torniamo ora alla premessa dell’articolo, la competizione è dura per tutti, Leone, Gazzella, banche e risparmiatori, ma quel che è importante comprendere è che affinché la competizione sia corretta è necessario che tutti giochino con le stesse opportunità.

Avete compreso l’importanza del passaggio dove sopra ho indicato che la cedola verrà liquidata alla scadenza o al rimborso anticipato?

Questo non avverrà in regime di capitalizzazione composta come spesso mi è capitato di notare per vecchi bond emessi in modalità One coupon (cioè come in questo caso con unica cedola a scadenza), ma il tasso di interesse sarà calcolato anno per anno come interesse semplice, vediamo cosa avverrà:

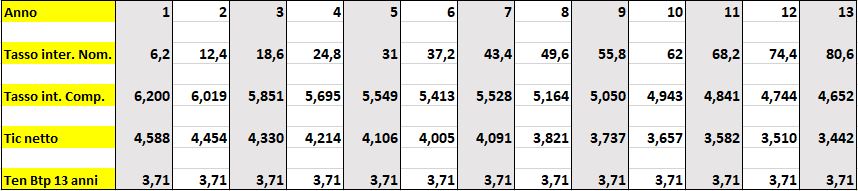

Nel riquadro qui sopra potete notare l’impatto che ha la capitalizzazione semplice nel calcolo del rendimento effettivo dei titoli (nell’esempio ho utilizzato l’obbligazione Gs, confrontata con un Btp avente analoga scadenza, BTP 01/03/16-01/09/36 Isin IT0005177909).

Si evidenzia come negli ultimi anni, il tasso effettivo netto sia addirittura a vantaggio del bond italiano che ha, per dovere di cronaca, un rating peggiore ma trattandosi di un emittente governativo gode di una diversa potenzialità normativa rispetto alle emittenti corporate.

Arriviamo al punto saliente dell’analisi:

vale la pena prendersi il rischio che l’emittente non rimborsi nei primi anni il titolo?

Questo evento sarebbe parzialmente a favore del cliente che otterrebbe buoni rendimenti ed il rimborso anticipato, ma per questo vantaggio dovrebbe rinunciare alla rivalutazione del titolo tipica dei bond a tasso fisso durante il calo dei tassi.

Quindi, grazie alla particolare struttura ideata per i due “cumulative callable”, gli emittenti potranno rimborsare il prestito al termine di ogni anno, senza correre il rischio che il tasso stabilito debba essere pagato per tutta la durata dell’obbligazione nel caso di riduzione dei tassi.

Se invece il titolo non venga inizialmente rimborsato, il cliente otterrà un tasso effettivo lordo vicino ai tassi attuali ma si troverà in portafoglio un titolo senza cedole e, in caso di rialzo dei tassi, con un prezzo di mercato molto basso.

Con cedole pagate annualmente il creditore avrebbe ogni anno un flusso monetario che potrebbe spendere o reinvestire alle condizioni di mercato, in questo caso invece nessuna cedola verrà pagata fino al rimborso.

Per concludere, sono due obbligazioni estremamente rischiose, potenzialmente interessanti nel caso i tassi volgessero velocemente in ribasso, ma in cambio di un piccolo interesse aggiuntivo rispetto a scadenze a 3-4 anni, qui si rischia di rimanere incastrati per lunghi periodi.